煤炭产量千万吨以上企业达到37家,比上年度增加1家。其中产量1亿吨以上企业6家,依次为国家能源集团、晋能控股集团、山东能源集团、中煤集团、陕西煤化集团、山西焦煤集团。国家能源集团煤炭产量5.7亿吨,比居第2位的晋能控股集团高出约1.9亿吨,为煤企50强之首山东能源集团煤炭产量的2.2倍。产量在5000万吨至1亿吨的企业有9家,产量在1000万吨至5000万吨的企业有22家。

山西作为煤炭能源大省,晋能控股、潞安化工、山西焦煤等6家山西企业入围煤炭企业50强。除了位列第三位的晋能控股集团,还有3家山西企业进入前十位。潞安化工集团位列第六位,营业收入达到2195.9亿元;山西焦煤位列第七位,营业收入达到2153.1亿元;华阳新材料科技集团位列第八位,营业收入达到1868.3亿元。兰花煤炭实业集团和忻州神达能源集团分列第四十位和第四十七位。

2022中国煤炭企业50强名单

排名 | 企业名称 | 地区 | 主要产品或服务 | 营业收入 /万元 |

1 | 山东能源集团有限公司 | 山东 | 煤炭、电力、化工、装备制造、新能源、新材料、现代物流贸易 | 77,411,900 |

2 | 国家能源投资集团有限责任公司 | 北京 | 煤炭、电力、交通运输、煤化工、科技环保、金融 | 69,079,494 |

3 | 晋能控股集团有限公司 | 山西 | 煤炭、电力、装备制造 | 48,111,841 |

4 | 陕西煤业化工集团有限责任公司 | 陕西 | 煤炭、钢铁、煤化工、电力、装备制造、水泥、现代物流、金融 | 39,539,854 |

5 | 中国中煤能源集团有限公司 | 北京 | 煤炭、煤化工、电力、煤矿建设、装备制造、工程技术服务 | 30,100,349 |

6 | 潞安化工集团有限公司 | 山西 | 煤炭、化工 | 21,959,023 |

7 | 山西焦煤集团有限责任公司 | 山西 | 炼焦煤、焦化、民爆化工、现代物流 | 21,531,205 |

8 | 华阳新材料科技集团有限公司 | 山西 | 煤炭、新材料、绿色节能建筑、石墨烯、新能源、大数据物联网 | 18,682,697 |

9 | 中国平煤神马控股集团有限公司 | 河南 | 煤炭、焦炭、化工、尼龙、装备制造、工程劳务 | 17,064,844 |

10 | 冀中能源集团有限责任公司 | 河北 | 煤炭、装备制造、电力、化工、医药、物流 | 14,815,673 |

11 | 河南能源集团有限公司 | 河南 | 煤炭、甲醇、氧化铝 | 11,031,388 |

12 | 开滦(集团)有限责任公司 | 河北 | 煤炭、现代物流、煤化工 | 9,649,389 |

13 | 淮北矿业(集团)有限责任公司 | 安徽 | 煤炭、煤化工、盐化工、电力、物流贸易、建筑安装 | 7,208,606 |

14 | 淮河能源控股集团有限责任公司 | 安徽 | 煤炭、电力、天然气、综合能源服务、物流贸易、金融 | 5,959,275 |

15 | 浙江浙能富兴燃料有限公司 | 浙江 | 煤炭、技术服务 | 5,729,746 |

16 | 内蒙古伊泰集团有限公司 | 内蒙古 | 煤炭、煤化工 | 5,209,843 |

17 | 贵州盘江煤电集团有限责任公司 | 贵州 | 煤炭、煤焦化、电力、瓦斯利用、商贸物流 | 5,001,796 |

18 | 彬县煤炭有限责任公司 | 陕西 | 煤炭、煤化工、贸易、物流、电力、酒店、金融 | 4,785,908 |

19 | 徐州矿务集团有限公司 | 江苏 | 煤炭、电力、煤化工、矿业工程、装备制造、能源服务外包 | 4,748,054 |

20 | 华电煤业集团有限公司 | 北京 | 煤炭、电力、物流 | 3,977,653 |

21 | 安徽省皖北煤电集团有限责任公司 | 安徽 | 煤炭、煤化工、物流贸易、电力 | 3,936,300 |

22 | 辽宁省能源产业控股集团有限责任公司 | 辽宁 | 煤炭、焦炭、电力、热力、页岩油 | 3,680,935 |

23 | 中国煤炭科工集团有限公司 | 北京 | 智能制造、设计建设、安全技术装备、示范工程、清洁能源 | 3,566,524 |

24 | 国家电投集团内蒙古能源有限公司 | 内蒙古 | 煤炭、电力、物流、港口经营、热力、电解铝、技术服务 | 3,562,149 |

25 | 河南神火集团有限公司 | 河南 | 煤炭、电解铝、炭素、电力、房地产、建筑安装、装备制造 | 3,558,638 |

26 | 陕西榆林能源集团有限公司 | 陕西 | 煤炭、电力、热力、酒店、房地产 | 3,422,617 |

27 | 内蒙古汇能煤电集团有限公司 | 内蒙古 | 煤炭、电力、化工 | 3,204,429 |

28 | 黑龙江龙煤矿业控股集团有限责任公司 | 黑龙江 | 煤炭、电力、煤化工、物流贸易、装备制造、铁路运输、建筑建造 | 3,118,856 |

29 | 中国庆华能源集团有限公司 | 北京 | 煤炭、焦炭、天然气、甲醇、油品 | 3,052,431 |

30 | 中国煤炭地质总局 | 北京 | 地质勘查、矿产开发、地理信息、地质环境及生态建设、地质工程 | 2,932,384 |

31 | 郑州煤矿机械集团股份有限公司 | 河南 | 装备制造、煤炭智能化开采系统、汽车零部件 | 2,929,353 |

32 | 济宁能源发展集团有限公司 | 山东 | 煤炭、物流贸易、电力、热力、装备制造、蒸汽、教育培训、房地产 | 2,909,317 |

33 | 陕西延长石油矿业有限责任公司 | 陕西 | 煤炭、电力、煤化工 | 2,905,391 |

34 | 广汇能源股份有限公司 | 新疆 | 煤炭、天然气、甲醇、石油 | 2,486,495 |

35 | 中国华能集团有限公司(煤炭板块) | 北京 | 煤炭、投资、工程建设 | 2,298,872 |

36 | 云南省煤炭产业集团有限公司 | 云南 | 煤炭、矿山规划设计、清洁能源 | 1,885,663 |

37 | 内蒙古伊东资源集团股份有限公司 | 内蒙古 | 煤炭、甲醇、电石、硝酸铵、PVC、树脂、烧碱、房地产 | 1,878,761 |

38 | 中煤矿山建设集团有限责任公司 | 安徽 | 矿建工程、基础设施工程、非煤矿山建筑工程、房建工程、房地产 | 1,778,036 |

39 | 四川省煤炭产业集团有限责任公司 | 四川 | 煤炭、煤矿设计、电力、矿石冶炼、房地产、建筑安装 | 1,617,364 |

40 | 山西兰花煤炭实业集团有限公司 | 山西 | 煤炭、尿素 | 1,570,087 |

41 | 湖南省煤业集团有限公司 | 湖南 | 煤炭、建筑施工、装备制造、LED芯片、新能源 | 1,522,178 |

42 | 甘肃能源化工投资集团有限公司 | 甘肃 | 煤炭、电力、热力、化肥、房地产、矿井建设、商贸物流 | 1,443,924 |

43 | 满世投资集团有限公司 | 内蒙古 | 煤炭、新能源、房地产、生态旅游、物流商贸、投资 | 1,290,558 |

44 | 内蒙古神东天隆集团股份有限公司 | 内蒙古 | 煤炭、矿井建设、机电安装、土建工程 | 1,247,389 |

45 | 鄂尔多斯市乌兰发展集团有限公司 | 内蒙古 | 煤炭、装备制造、现代农牧业、建筑安装、房地产 | 1,106,726 |

46 | 吉林省能源投资集团有限责任公司 | 吉林 | 煤炭、装备制造、现代农牧业、工程服务、地质勘察及环保 | 950,864 |

47 | 山西忻州神达能源集团有限公司 | 山西 | 煤炭 | 922,036 |

48 | 北京昊华能源股份有限公司 | 北京 | 煤炭 | 836,895 |

49 | 山东鲁泰控股集团有限公司 | 山东 | 煤炭、烧碱、树脂、电力、水泥、电商物流、托管服务 | 572,553 |

50 | 延安车村煤业(集团)有限责任公司 | 陕西 | 煤炭、电力、煤化工 | 530,887 |

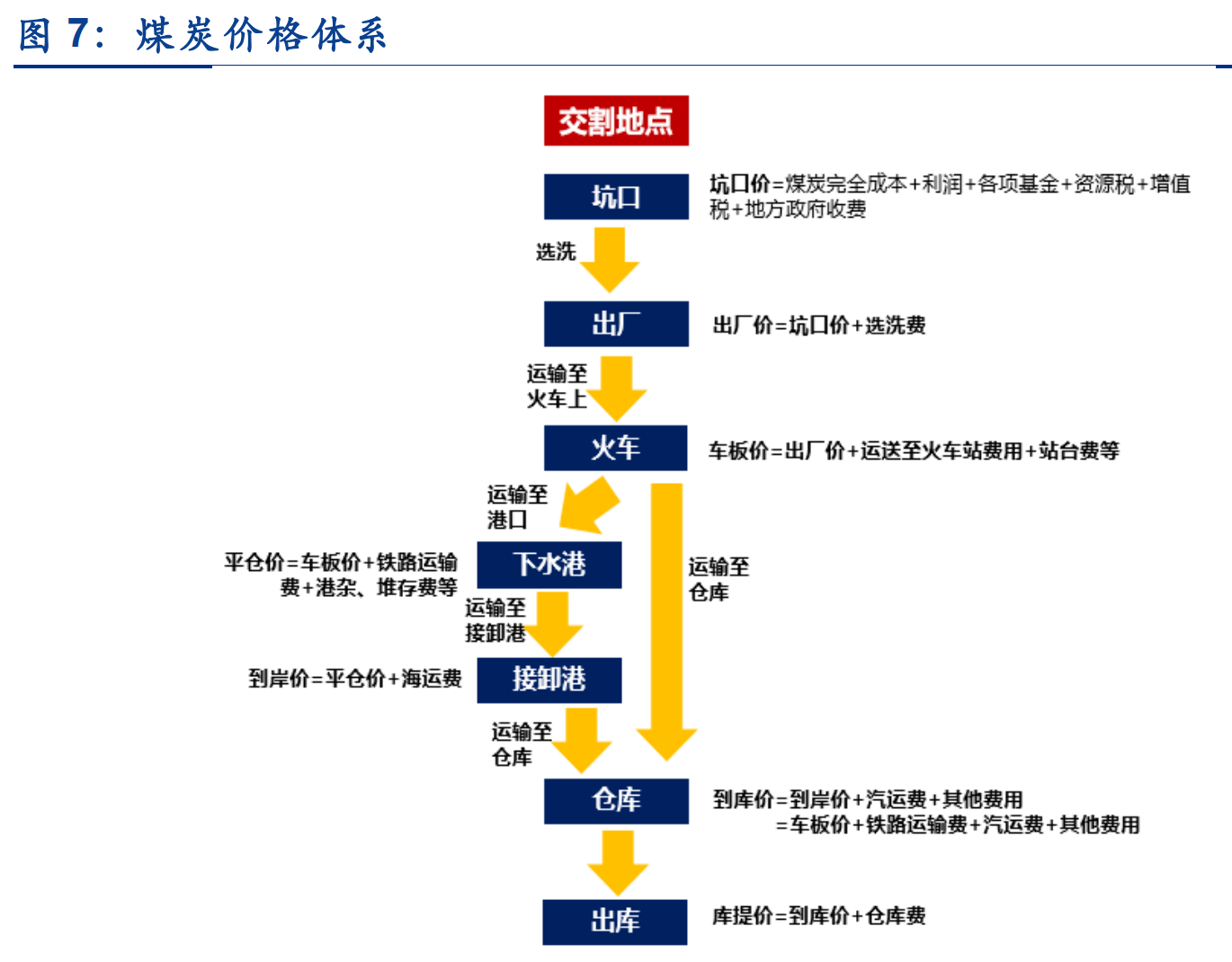

按生产经营流程来看,可分为三类:

1)前期准备成本,包括:

①资源成本:

主要为 矿产资源税及行政收费。矿产资源税以价计征,适用税率为 2%-10%,内蒙、陕西、 山西税率较高,在 8%-10%之间,河南、湖北等省份仅为 2%。资源税计入营业税金 及附加,吨煤资源税成本多在 10-20 元之间,榆能集团、盘江股份在 20 元/吨以上。行政性收费主要为探矿权、采矿权使用费及价款,摊销计入当期管理费用,中大型 煤企在 10 亿以下,小型煤企在千万左右。

②开采成本:

包括地质勘探成本、矿区设 计成本及矿区建设成本。

①制造成本,主要为材料费、人工成 本、动力成本、维检费、折旧摊销费,占制造成本的比重通常在 10%、50%、5%、 5%、10-20%左右。

②其他成本,主要为安全成本、环境成本、转产发展成本。制造 成本、其他成本合计占生产成本的 50%-60%左右,我国生产成本采用完全成本核算, 还包括生产阶段产生的税金及附加、期间费用,合计占比在 40%左右。单位生产成 本即吨煤成本是判断煤企经营效率的重要指标,多数煤企在 300-400 元/吨,淮北矿 业、平煤神马则在 500 元/吨左右。拆分来看,吨煤人工成本最高,且各煤企之间的 差异也较大。皖北煤电、徐矿集团在 100 元/吨左右,昊华能源、晋能电力则在 50 元/吨以下,而淮北矿业、平煤神马超 150 元/吨,是二者吨煤成本较高的主要原因;吨煤材料成本整体差异不大,普遍在 20 元/吨左右,平煤神马相对较高,在 40 元/ 吨以上;吨煤动力成本不高,但各企业差异较大,晋能电力、榆能集团等多在 10 元 /吨以下,河南能化、兰花集团等在 10-15 元/吨之间,平煤神马、辽宁能源吨煤动力 成本在 25 元/吨以上;各煤企之间吨煤安全费、吨煤维检费差异不大,吨煤安全费多 数在 30 元/吨上下,吨煤维检费在 10 元/吨左右。

包括运费、装卸费 等,与煤企区域、销售交割地点和运输方式有关,计入当期销售费用。淮南矿业、 晋能煤业吨煤运输成本较高,在 30 元/吨以上,其余煤企多数在 10 元/吨以下。从利润角度,煤企费用构成如何?最主要费用为营业成本。2020 年样本煤企平均煤炭营业成本为 249.8 亿,平均营业 成本率为 63%,阳泰集团、淮南矿业等多家煤企煤炭营业成本率在 60%以下,郑煤集团、华阳股份成本率偏高,在 80%以上。其次为期间费用。样本煤企平均期间费 用为 85.5 亿,管理费用、财务费用规模较大,在 30 亿以上,销售费用基本在 20 亿 以下。

伴随着供给侧改革的持续推进,煤企期间费用率明显下降,中位数由 2015 年 的 13.5%连续下降至 2020 年的 10.4%,2021 上半年进一步降至 10%。主要源于管 理费用率的明显压降,较 2015 年的 6.1%下行至 2021H1 的 4.2%。阳泰集团、郑煤 集团等期间费用率在 20%以上,华电煤业、开滦集团、山东能源等煤企期间费用率 则相对偏低,在 5%左右。近三年大多数煤企期间费用率均有所下行,昊华能源、永 泰能源等 9 家煤企期间费用率下行超 5%。仍有部分煤企期间费用率上升,阳泰集团、 郑煤集团等上升均超 4%,主要源于财务费用率的明显上升。再次为营业税金及附加。2020 年样本煤企平均税金及附加规模为 18.8 亿,营业税金及附加/营业收入不高, 2021H1 为 2.7%,较 2019 年的 2%小幅上升。昊华能源、华电煤业、阳泰集团占比 较高,在 7%以上;开滦集团、淮北矿业、山东能源等营业税金占比较低,仅在 1% 左右。所得税来看, 2021H1 所得税/利润总额为 23.5%,由于所得税费用里包括当 期税费和递延税费,煤企之间所得税差异较大。

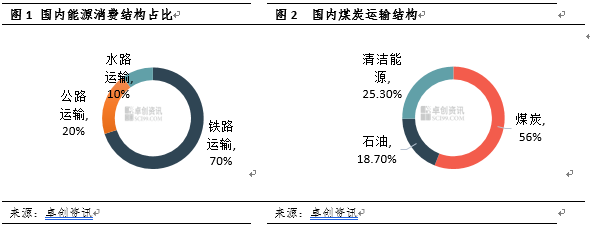

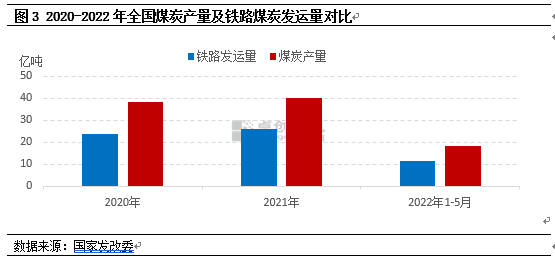

我国是世界最大的煤炭生产国,也是排名第一的煤炭消费大国。但由于我国煤炭产销地存在天然的地理差异,煤炭物流运输的作用就显得格外重要。煤炭运输方式包括铁路运输、公路运输及水路运输,其中铁路运输方式在我国煤炭运输方式中占据绝对优势地位,截至2021年,铁路运输、公路运输、水路运输三种运输方式占比分别为70%、20%、10%,未来随着“公转铁”、“公转水”等政策持续推进,公路规模仍有收窄预期。

“富煤、贫油、少气”是我国能源结构的基本特征,我国煤炭资源丰富,煤炭在我国能源消费结构中占比超50%。同时我国煤炭资源分布不均,煤炭产能主要集中在华北、西北、东北等地区,煤炭消费地则集中在华东、华南等工业聚集区,煤炭供需之间存在错配,由此形成了“北煤南运”、“西煤东调”的格局。煤炭运输方式包括铁路运输、公路运输及水路运输,短途运输以公路为主,省际运输则以铁路及水路为主。

铁路运输具有运能大、运距长、速度快、运价低,且受天气因素影响小的特点,因此成为我国“北煤南运”、“西煤东调”的主要方式,尤其在2018年“公转铁”政策背景影响下,煤炭铁路发运量持续增加。目前,煤炭铁路运输量在煤炭发运量总和中占比在70%,占铁路货运总量的40%以上。

全国煤炭铁路运输形成了“七纵五横”的煤炭物流运输网络,其中最重要的是晋陕蒙煤炭外运铁路干线。目前晋陕蒙煤炭外运主要集中在北通路、中通路、南通路和北煤南运大动脉四大运输通道上,2021年,全国铁路煤炭发送量25.8亿吨,同比增长8.8%。

| 三大通道 | 主要铁路干线 | 煤炭来源 | 运往地点 |

| 北通路 | 大秦、神朔黄、张唐、丰沙大、集通、京原 | 大同、平朔、准格尔、河保偏、神府、东胜、乌达、海勃湾及宁夏地区 | 秦皇岛、天津、京唐、曹妃甸、黄骅港等港口,通过海运运往华南地区 |

| 中通路 | 石太、邯长、山西中南部、和邢 | 西山、阳泉、晋中、吕梁以及潞安、晋城、阳泉等矿区煤炭 | 与京广、京沪和京九三大主要南北通道交汇并发往青岛港 |

| 南通路 | 侯月、陇海、宁西 | 神府、榆林、黄陵、宁东、黄隆 | 南通路的煤炭主要来自陕西地区,主要供应两湖等内陆省份 |

晋陕蒙煤炭外运四大通道中,有四条铁路干线最为重要分别是:大秦线、神朔黄线、侯月线、浩吉铁路,年运输能力均在亿吨以上。

①第一通道“大秦线路”,自山西省大同市至河北省秦皇岛市,纵贯山西、河北、北京、天津,全长653千米,是山西、陕西和内蒙古西部等“三西”地区煤炭外运的主要通道,年运煤量4.4亿吨。

②第二通道“神朔黄线”(神木-朔州-黄骅港),西起山西省神池县神池南站,与神朔铁路相联,东至河北省黄骅市黄骅港口货场。正线总长近600公里,是神华集团的运煤专线,年运煤量超过2亿吨。

③第三通道“侯月线”(侯马-月山-日照),西起山西省侯马市,冬至最终点——山东日照港,与陇海铁路平行,全长252公里,是晋煤外运的南通路之一,年运煤量1亿吨。

④第四通道“浩吉铁路”,北起沿线经过内蒙古、陕西、山西等7省区,终点到达江西吉安,线路全长1837公里,年运煤能力为2亿吨/年,是世界上一次建成最长的重载煤运铁路。

后期铁路运能将有进一步扩大趋势,为“保供稳价”政策的持续推进提供保障。

3、公路运输

公路运输是煤炭运输的一种辅助运输方式,适用于短途中转及小批量用户。中国矿分布区域广泛,当经济上不适宜建铁路专线时,宜采用公路运煤;同时在“迎峰度夏”等用煤旺季情况下,铁路运能往往无法满足终端用煤需求,用煤企业不得不采用公路运输,且公路运输也能解决煤炭铁路运输、水路运输存在的“最后一公里”的问题。尤其近两年,在“保供稳价”的大背景下,铁路运力持续向长协煤倾斜,市场煤运输铁路请车难度增加,更多依赖于公路运输。这也是虽从2018年开始在全国推广“公转铁”、“公转水”,但当前煤炭公路运输规模依然在煤炭运输量总额中占据20%的份额。

目前公路运输主要包括两部分,地销汽运和省际汽运。其中地销汽运占煤炭公路运输比例较高,而省际汽运比例占比较低,汽运运煤的运距多在1000公里以内。

4、水路运输

水路运输具有运价低、运力大、可直达用煤企业专用码头等优势,主要包括海陆运输和内河运输两种方式。我国海陆运输的港口主要集中在环渤海、长三角、东南沿海、珠三角和西南沿海地区,内河运输线主要包括长江干线和京杭运河。

| 水路运输 | 区域 | 主要港口 |

| 海陆运输 | 环渤海 | 大连港、秦皇岛港、唐山港、天津港、青岛港 |

| 长三角 | 上海港、宁波港、连云港 | |

| 东南沿海 | 福州港、厦门港 | |

| 珠三角 | 广州港、深圳港、珠海港、汕头港 | |

| 西南沿海 | 湛江港、防城港、海口港 | |

| 内河运输 | 长江干线 | |

| 京杭运河 | ||

从海陆运输来看,秦皇岛港、天津港、黄骅港、唐山港(包括京唐港和曹妃甸港)、青岛港、日照港、连云港、烟台港、营口港等北方沿海港口因临近煤炭主产区“三西“地区,同时铁路运输网发达,成为重要的煤炭运输港口。2021年我国北方沿海港口合计完成煤炭吞吐量8.15亿吨,创历史新高,同比增加6900万吨。其中,环渤海港口完成煤炭吞吐量7.52亿吨,同比增加5800万吨,环渤海港口完成煤炭发运量占北方港口煤炭吞吐量的92.2%。

从内河运输来看,京杭运河将山东、安徽等地煤炭运往长三角地区,长江干线则连接长江四港宜昌港、武汉港、芜湖港、南京港,2021 年内河港口煤炭吞吐量为10 亿吨。

综上所述,铁路运输方式在我国煤炭运输方式中占据绝对优势地位,公路运输、水路运输作为补充,但随着“公转铁”、“公转水”、“港口禁煤炭汽运”等政策的持续推进以及铁路运能扩充影响的下,铁路及水路运输有望进一步挤压公路运输规模。

1、煤炭物流格局重塑的一个重要手段是公转铁,或者说多式联运

2、智慧化或信息化赋能煤炭物流的格局重塑

4、综合性拓展煤炭物流格局